Interesante artículo publicado en http://sistemaencrisis.es/ que en resumen dice que España está al borde de la quiebra, diga lo que diga el gobierno del PP y la TV de Plasma de Rajoy. El ejecutivo presidido por Don Mariano ha gastado 250.000 millones de euros durante estos dos años de una forma totalmente improductiva. La producción de riqueza en España será incapaz de absorber el gran agujero negro que representa la deuda española. Reproduzco el artículo a continuación:

Desde el comienzo de la crisis financiera global en 2007 el foco de atención se ha ido desplazando de los grandes bancos de inversión y sus apuestas ruinosas, hacia la deuda soberana de las diferentes economías, en especial, de la zona Euro. En gran parte, debido al aumento del riesgo de quiebra de los Estados por la imposibilidad de hacer frente a sus deudas. Las preocupaciones iniciales estaban en las economías de la periferia: Irlanda, Portugal, España y Grecia. En verano de 2011 se extendió a Italia y a comienzos de 2012 a la Francia. Como consecuencia, los mercados financieros y los inversores internacionales demandaron mayores rendimientos para seguir comprando la deuda emitida por este grupo de países. Lo que a su vez, en un proceso de retroalimentación positiva ha ido inflando el tamaño de la deuda y aumentando el riesgo de quiebra de los Estados.

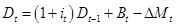

La deuda pública D(t) al final de un periodo t, se describe como el porcentaje del PIB o producto Y(t):

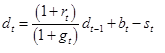

Esta convención permite comparaciones útiles a lo largo del tiempo y entre países. También sirve para analizar la capacidad de un gobierno para hacer frente a la misma y manejar la situación fiscal en conjunto. Aunque las causas y factores de incertidumbre que afectan a la subida de intereses exigida por los inversores difieren según el país, en todas las economías anteriormente mencionadas se ha producido un incremento considerable del nivel de deuda pública con respecto del PIB (superior al 60% del Tratado de Maastricht) tal y como se puede ver en el gráfico a continuación.

Figura 1: Evolución Deuda Pública en Europa

Italia ha tenido un stock de deuda considerable durante muchos años y además ha experimentado bajas tasas de crecimiento (también su crecimiento esperado es muy bajo). Irlanda y España tenían bajos niveles de deuda pre-crisis pero han experimentado importantes aumentos del déficit y se espera que sus economías vayan realmente mal en el futuro. Portugal tenía una deuda moderada pero ha conjuntado importantes déficits junto con un bajo crecimiento esperado. Grecia tenía ambos: una deuda pre-crisis importantísima y un déficit descomunal.

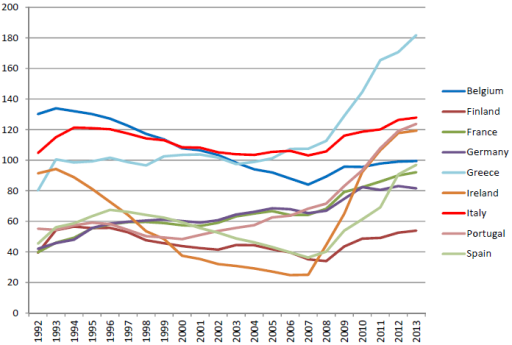

De igual modo, en todos estos países existen elementos comunes que contribuyen a un deterioro fiscal importante: bajas tasas de fertilidad (con menos trabajadores en el futuro para reducir la deuda y sostener el sistema de pensiones) y una proporción de economía sumergida importante (en promedio del 20%) que hace la recolección de impuestos difícil e ineficiente.

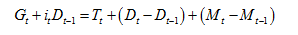

Tabla 1: Datos Fiscales

Fuente: FMI WEO 2013

Sabemos que una población joven y trabajadora, integrada en un marco institucional que hiciese que las operaciones económicas estuviesen fiscalizadas adecuadamente reportaría muchos ingresos, lo que podría ayudar a reducir el riesgo de quiebra. ¿Pero como sabemos si la deuda es sostenible? ¿Puede evitarse? Voy a realizar un sencillo ejercicio de libro de texto para tratar de resolver esta cuestión. Sobre todo, porque si la losa de deuda que tenemos es impagable, tan importante como lo es una reforma de las pensiones o la retirada billetes de 500, lo sería la auditoría de deuda.

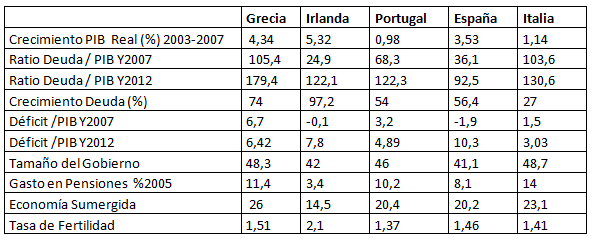

En primer lugar, toda economía tiene un gobierno, con una restricción presupuestaria como la que sigue. El lado izquierdo de la ecuación es la parte de los gastos y el lado derecho es la parte de los ingresos. En el año 2013 tenemos que necesariamente la suma del gasto público y los intereses de la deuda tiene que coincidir con la recaudación, el aumento del endeudamiento y el incremento de la masa monetaria.

La notación es la siguiente:

G(t): Gasto público en el periodo t;

i (t): Intereses nominales pagados en t;

D(t-1): Deuda del periodo t-1;

T(t): Ingresos fiscales derivados de los impuestos en el periodo t;

M(t): Masa monetaria en el periodo t;

En los términos más simples posibles, si los ingresos de los impuestos T(t) son mayores al gasto G(t), tenemos que el gobierno experimentará un excedente o superávit fiscal y si son menores, déficit. La expresión para el déficit es la siguiente:

Esto permite reescribir la restricción presupuestaria del gobierno año a año de la siguiente forma:

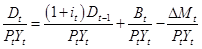

Una simple modificación a la ecuación nos permite llegar a las siguientes expresiones que son equivalentes:

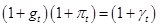

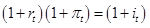

Puesto que la tasa de crecimiento puede descomponerse en su componente real y en el cambio de precios tenemos que:

donde g(t) es la tasa de crecimiento nominal, π(t) es la tasa de inflación y γ(t) es la tasa de crecimiento real. Del mismo modo el tipo de interés puede descomponerse en su valor real r(t) y la tasa de inflación π(t).

Combinando estas expresiones obtenemos la ecuación clave que nos va a permitir discernir si un Estado está camino a la quiebra o no. Nótese que la deuda en el año (t), depende del factor de crecimiento del factor de descuento Φ(t), del ratio del déficit b(t) y del señoriajes(t). Puesto que no tenemos Banco Central vamos a omitir el señoriaje y asumir s(t) =0.

Hay que fijarse que el factor Φ(t) nos indica el ratio del ritmo de evolución del endeudamiento en términos de bienes, con respecto al crecimiento de la producción aislando los cambios en los precios.

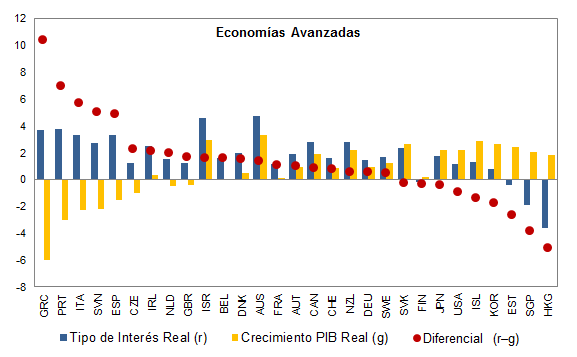

Una comparativa a nivel internacional en 2012, ya nos indica que estamos en una de las peoroes posiciones posibles con respecto al diferencial de la deuda r(t) – g(t) = 4.9% Sólo Grecia, Portugal, Italia y Eslovenia estaban peor que nosotros.

Figura 2: Diferenciales tipos de interés reales y crecimiento del output real

¿Pero como afectan los diferentes valores de este diferencial y/o Φ(t)?

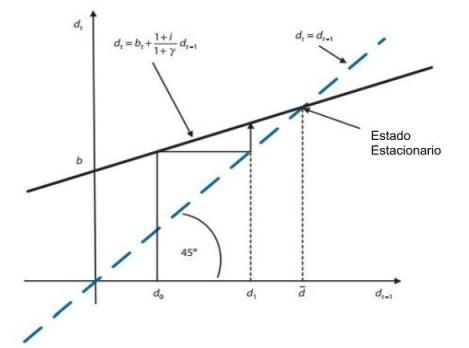

Si Φ(t) < 1 el ritmo al que crece la producción, será capaz de compensar el crecimiento de la deuda. Es decir, se genera un rendimiento suficiente para ir haciendo frente a los intereses. En la Figura 3 se muestra una dinámica de evolución de la deuda que es sostenible. La línea discontinua con un ángulo de 45º pasa por todos los pares d(t) = d(t-1), lo que indica que el nivel de deuda en el año t y en el año t-1 es el mismo. Es decir, no aumenta. La recta negra traza la evolución de la deuda.

Figura 3: Escenario Sostenible

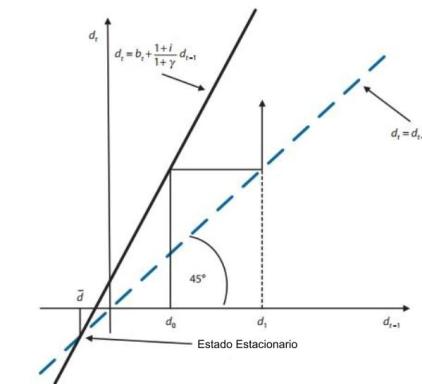

Si Φ(t) > 1 el ritmo al que crece la producción NO será capaz de compensar el crecimiento de la deuda por la escalada del coste de financiación. En la Figura 4 se muestra una dinámica de evolución de la deuda que es insostenible a largo plazo. Puesto que los intereses superan el ritmo al que se puede hacer frente a los mismos el aumento de la deuda diverge de la senda de equilibrio.

Figura 4: Escenario No Sostenible

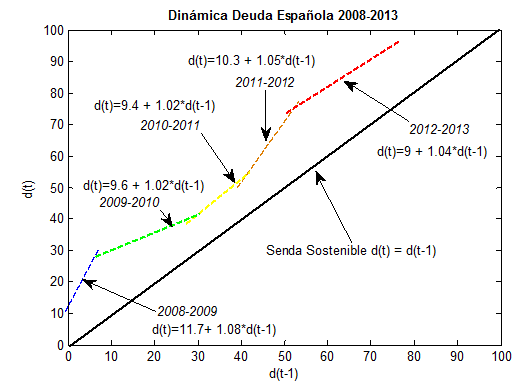

¿Y qué sucede para el caso de España? Pues como muestra la Figura 5 desde 2008 estamos en el escenario no sostenible aunque se han experimentado algunas fluctuaciones. Los valores de 2013 son estimados ya que no ha terminado el ejercicio y he usado proyecciones benevolentes de una caída del 1.5% y un diferencial efectivo del 3% . Sin embargo, el patrón coincide claramente con el ejemplo teórico del escenario en el que la deuda toma una senda explosiva.

Figura 5: Dinámica Real

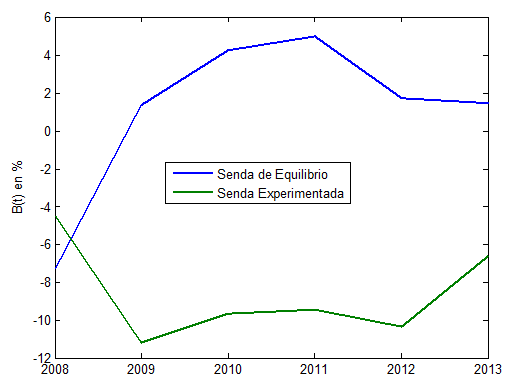

La forma de haber ajustado los valores experimentados a la línea roja (de equilibrio a largo plazo) habría sido trazar la siguiente senda de equilibrio que como vemos queda muy lejos (en cuanto a superávits) de la experimentada:

Figura 6: Sendas de balance primario

Como se puede ver en la Figura 6, actualmente deberíamos estar experimentando superávits de casi el 2% para comenzar a estabilizar la deuda. En definitiva, vamos de camino a la quiebra. Y es que el señor Rajoy, en 2 años de gobierno se ha gastado 250 mil millones de euros totalmente improductivos. Como diría Vegeta:

No hay comentarios:

Publicar un comentario